Recientemente, Tesco Bank fue multado con más de 20 millones de dólares por no prevenir el fraude con tarjetas de débito que le afectó a él y a 131.000 de sus clientes. Aunque los controles del banco impidieron el 80% de las transacciones no autorizadas del ataque, la FCA, la agencia reguladora financiera del Reino Unido, determinó que la empresa no cumplía una parte de la normativa antifraude que especifica que los bancos deben "llevar a cabo su actividad con la debida habilidad, cuidado y diligencia" para evitar este tipo de fraudes.

Aunque Tesco Bank no cometió ninguna actividad delictiva en sí, el riesgo que asumió al no prevenir el fraude fue suficiente para justificar una multa. El reciente ejemplo del banco Tesco refleja las sanciones reglamentarias a las que se enfrentan cada vez con más frecuencia los bancos de todo el mundo.

El fraude en sí representa un coste significativo para los bancos cada año. Según McKinsey & Company las pérdidas bancarias debidas a pérdidas con tarjetas de crédito y débito ascendieron a casi 23.000 millones de dólares en 2016 y podrían alcanzar los 44.000 millones en 2025. El nivel de riesgo que el fraude bancario introduce en la ecuación financiera de un banco no solo es peligroso para los bancos, sino para toda la economía mundial. Por este motivo, se han aprobado estrictas normativas tanto a nivel internacional como nacional para obligar a los bancos a reducir este tipo de riesgos.

Para protegerse contra las pérdidas debidas al fraude y las multas reglamentarias, los bancos deben conocer la normativa a la que están sujetos y las mejores prácticas para su cumplimiento. El software BPM puede permitir a los bancos cumplir las mejores prácticas automatizando el cumplimiento en todas sus operaciones.

Tipos de fraude y reglamentos antifraude

Los bancos se enfrentan a una lista cada vez mayor y en constante evolución de tácticas de fraude. Por esta razón, es más importante que nunca que los bancos sigan las mejores prácticas de predicción y detección de fraudes para mitigar la amenaza de pérdidas por fraude y multas reglamentarias. A continuación se presenta una rápida visión general de las formas más comunes de fraude bancario a las que se enfrentan los bancos hoy en día:

Fraude con tarjetas de crédito/débito es una de las formas más comunes y de rápido crecimiento del fraude bancario. Generalmente, el fraude con tarjetas de crédito se divide en dos categorías: Tarjeta no presente, que se suele cometer por teléfono o en línea con información de tarjetas robadas, o fraude EMV, Estafas que involucran chips físicos EMV. Sólo el fraude con tarjetas de débito constituyó el 58 por ciento de las pérdidas en la industria bancaria en 2016, según Noticias sobre el Reglamento Financiero.

Fraude de descuento de facturas implica que un estafador se gane la buena voluntad de un banco presentándose como un buen cliente legítimo del banco. El estafador utilizará el banco para reunir los pagos de sus clientes durante un período de tiempo. Una vez que el banco haya aceptado al estafador como cliente legítimo, le pedirá al banco que liquide su saldo antes de cobrar los pagos del cliente. Entonces, el estafador y sus "clientes" desaparecerán.

Lavado de dinero plantea un desafío cada vez más complejo para los bancos, ya que las criptodivisas constituyen una amenaza inexplorada y los reglamentos siguen evolucionando cada año. El año pasado, 18 de los 20 bancos más grandes de Europa fueron sancionados por no prevenir el lavado de dinero en una sola semana. Según Forbes, los programas informáticos que muchos bancos utilizan para combatir el blanqueo de dinero están ahora anticuados, lo que da lugar a un gran número de falsos positivos y a un aumento de los costos operacionales de los bancos. Tantos como El 95% de las alertas son falsos positivos.

Verifique el Kiting se produce cuando los clientes utilizan fondos inexistentes como crédito utilizando el flotador (el tiempo en que el dinero ya ha sido depositado en la cuenta del destinatario antes de ser retirado de la cuenta del cliente). Esto se suele cometer entre varias cuentas en un proceso conocido como "kiting circular".

Cada una de estas formas de fraude puede reducirse mediante la recopilación de datos más fiables de los clientes y mediante la automatización de los procesos. Las regulaciones bancarias antifraude conocidas como leyes "Conozca a su cliente" (KYC) y "Anti Lavado de Dinero" (AML) están diseñadas para obligar a los bancos a recopilar información detallada sobre sus clientes para que puedan calcular el riesgo de fraude asociado con cada una de sus cuentas. En los Estados Unidos, un ejemplo de una de estas leyes es la Programa de identificación de clientes, que incluye requisitos detallados para la verificación del cliente y una documentación exhaustiva de estos procedimientos.

Con la protección contra el fraude, vale la pena ir más allá de los requisitos reglamentarios básicos y seguir las mejores prácticas. De acuerdo con la Forbesla mayoría de los reguladores de todo el mundo han mantenido las regulaciones AML y KYC deliberadamente vagas para alentar a los bancos a ir más allá de cumplir sólo con sus requisitos mínimos. Aunque los requisitos de verificación pueden variar mucho de un banco a otro, los reguladores pueden multar a los bancos por no hacer abstracción de las normas de diligencia debida en cada caso.

Cómo el BPM puede ayudar a cumplir con las regulaciones

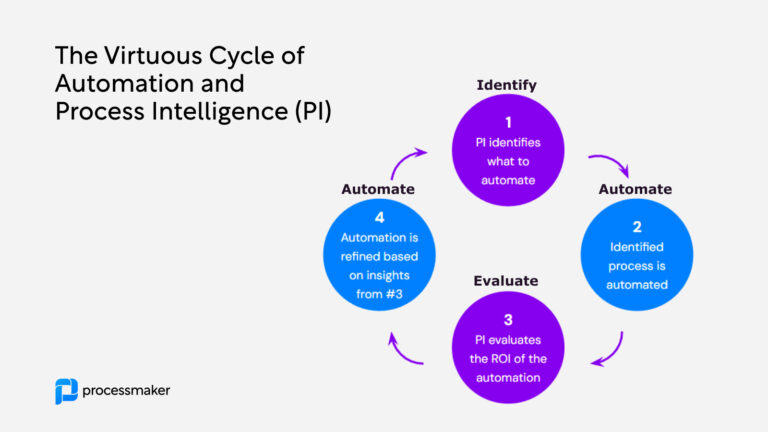

Al automatizar los procesos de verificación de clientes, cálculo de riesgos y supervisión de actividades sospechosas con el software de gestión de procesos empresariales (BPM), los bancos pueden garantizar que estos procesos se siguen siempre de acuerdo con las mejores prácticas. Además, y no menos importante, todos los documentos se catalogan para una auditoría sencilla y a prueba de incendios.

El proceso de prevención del fraude comienza con la incorporación. Con la tecnología BPM, los bancos pueden digitalizar el papeleo necesario para crear nuevas cuentas, autenticar usuarios y verificar nuevos clientes. A continuación, el procesamiento y la evaluación de esta información pueden automatizarse en un flujo de trabajo de aprobación. De este modo, las cuentas nuevas se procesan siempre según el procedimiento correcto, con un registro de auditoría que lo demuestre.

A continuación, los cálculos de riesgo pueden automatizarse utilizando una suite BPM. Los riesgos de fraude deben calcularse de forma continua en función de factores como el dispositivo que utilizan los clientes para acceder a su cuenta y mediante la supervisión de transacciones sospechosas. Estos cálculos recurrentes pueden supervisarse con cuadros de mando y alertas. Muchos bancos ahorran mucho tiempo y energía a sus analistas automatizando los cálculos rutinarios.

Los bancos pueden utilizar software de cumplimiento para completar muchas de las mejores prácticas tratadas hasta ahora. Sin embargo, cuando las organizaciones se encuentran con problemas para los que estas herramientas de software no están diseñadas, se puede utilizar BPM para ampliar sus capacidades y satisfacer cualquier necesidad específica. Con el software de flujo de trabajo, los bancos pueden crear formularios que permitan a los empleados introducir fácilmente los datos necesarios y tomar decisiones desde cualquier lugar. Por último, el software BPM se integra fácilmente con herramientas tecnológicas empresariales como el software de gestión del cumplimiento, CRM, DMS y otros, de modo que la información se comparte a través de plataformas en tiempo real.

Dada la complejidad de cumplir con las regulaciones de cumplimiento en 2019, la automatización de procesos es la clave para cualquier iniciativa de cumplimiento exitosa. Las soluciones BPM proporcionan la flexibilidad para coordinar las tareas humanas y los diversos sistemas tecnológicos en torno a los procesos específicos que un banco requiere para cumplir con el cumplimiento en todas sus cuentas.

Para obtener información sobre cómo nuestros clientes han utilizado ProcessMaker para automatizar muchos de los procesos que se enumeran aquí para un mayor cumplimiento y protección contra el fraude, por favor, lea el documento de ProcessMaker estudios de casos financieros.