La lucha contra el lavado de dinero es una de las mayores amenazas para las instituciones financieras hoy en día. En un mundo de gratificación instantánea, los consumidores han presionado a los bancos para que ofrezcan soluciones que cumplan con sus expectativas en el sector financiero. A medida que los bancos equilibran esta demanda con la necesidad de cumplimiento, muchos se esfuerzan por cumplir los requisitos reglamentarios, ofrecer una experiencia excepcional al cliente y asegurar sus transacciones.

Para superar estos desafíos, los bancos están reconociendo la necesidad de renovar el actual proceso de lucha contra el blanqueo de dinero (AML). En este artículo, discutimos los detalles de AML y los problemas que plagan la industria hoy en día - y en última instancia, cómo mejorar el sistema.

¿Qué es la lucha contra el lavado de dinero?

El término ALD se refiere a las medidas utilizadas por las instituciones financieras y los gobiernos para prevenir y combatir los delitos financieros. Entre ellas figuran el blanqueo de dinero, la financiación del tráfico de drogas, la financiación de la trata de personas y la financiación del terrorismo. La política ALD de una institución financiera forma parte de su programa de cumplimiento ALD más amplio, manteniéndose en cumplimiento de las regulaciones ALD locales.

Lo que todo programa de AML debe incluir

Un programa típico de AML incluye los siguientes elementos:

- Conozca a su cliente (KYC). Muchos bancos confunden los detalles de KYC con los de AML, lo que a menudo da lugar a políticas de cumplimiento débiles y conduce a multas reglamentarias. El CSC es el proceso de verificación de la identidad de un cliente. Antes de que un cliente pueda utilizar las funciones bancarias, debe proporcionar documentación de identificación válida.

- Evaluación del riesgo. La evaluación del riesgo permite comprender plenamente al cliente y el riesgo potencial asociado a la realización de negocios. Los bancos pueden determinar si un cliente es de bajo o de alto riesgo mediante la medición con un modelo de puntuación. Este modelo de puntuación debe considerar varios factores de riesgo, como la ubicación geográfica y los resultados del proceso de diligencia debida de KYC, antes de proceder a la aprobación.

- Capacitación del personal de cumplimiento ALD. Más educación conduce a menos ignorancia y menos errores, especialmente en la educación sobre legislación. Un programa de capacitación ALD efectivo debe tener en cuenta el perfil de riesgo de la empresa y el tipo de servicios que ofrece. La capacitación del personal también debería incluir una amplia educación sobre los marcos financieros y jurídicos y los requisitos reglamentarios.

- Controles internos y auditorías independientes. Los controles internos son políticas creadas para mitigar los riesgos de blanqueo de dinero. También apoyan el cumplimiento de las normas de lucha contra el blanqueo de dinero. Los bancos están obligados por ley a establecer controles para compartir información dentro de la empresa con fines de lucha contra el lavado de dinero.

Una auditoría independiente es una revisión detallada de la evaluación de riesgos de la empresa y el programa de cumplimiento por parte de un auditor. Los reguladores confían en estas auditorías para descubrir casos en riesgo de violar las regulaciones AML durante el tiempo que cubre la auditoría.

Con suficiente espacio para procedimientos adicionales dependiendo del banco, estos son los fundamentos de cada programa de AML. Reducir la seguridad y la calidad de un programa AML tiene consecuencias drásticas.

Los problemas de la lucha contra el blanqueo de dinero

El riesgo para la reputación de los bancos y la amenaza para la seguridad de las actividades delictivas tiene al sector financiero en vilo. De acuerdo con El Instituto de Finanzas Internacionales (IIF), el cumplimiento puede costar a una institución financiera hasta 1.000 millones de dólares en daños y perjuicios. Hay mucho en juego, considerando que el valor promedio de las 10 principales marcas bancarias es actualmente 45 mil millones de dólares.

Considerado durante mucho tiempo como un proceso anticuado con demasiados puntos de contacto manuales con los clientes, la lucha contra el lavado de dinero tiene importantes preocupaciones para la economía. La fricción lleva a una la mala experiencia de los usuarios...resultando en que muchos clientes abandonen el proceso de embarque. Además, el aumento de riesgo de terceros y el advenimiento de la transformación digital ha creado un crecimiento explosivo de la actividad financiera ilegal en manos de criminales expertos en tecnología.

A continuación se exponen los tres principales desafíos a los que se enfrentan los bancos en la actualidad en relación con sus procesos de lucha contra el blanqueo de dinero:

- Procesos obsoletos. Tradicionalmente, la comunicación entre las instituciones financieras y las autoridades gubernamentales ha sido unilateral, prolongada en el tiempo y basada en procesos manuales o en papel. La falta de una corriente de información en tiempo real, junto con la visibilidad de las transacciones ilícitas, ha creado lagunas que los delincuentes están exponiendo en gran escala. BankNXT dice que muchos bancos operan como "una isla", lo que significa que los bancos no se hablan entre sí y trabajan de forma aislada. Esto hace que sea muy fácil para un lavandero saltar de un banco a otro.

- Lento para innovar. Las soluciones heredadas, la falta de eficiencia operativa y los procesos manuales y con uso intensivo de papel siguen existiendo hoy en día en muchos bancos. ¿Qué los detiene? Expertos dicen que aunque gran parte de los cambios técnicos se han producido en el front-end (como la banca de aplicaciones móviles), muchos bancos están luchando por extenderlo al back office. Una combinación de múltiples sistemas heredados, flujos de trabajo basados en papel, y la falta de una infraestructura de TI sofisticada y de personal hacen que la transformación digital sea abrumadora.

- Una política estricta y cambiante. Bajo la creciente amenaza de los delitos financieros, los bancos intentan responder a las expectativas políticas a costa de la calidad. De-riesgoo el proceso de terminar las relaciones comerciales con los bancos más pequeños en ciertas partes del mundo, está ocurriendo más a menudo. Los expertos de la El Colectivo de Seguridad Humana y el Centro Europeo de Leyes sin Fines de Lucro creen que esta lucha es una respuesta a la falta de cumplimiento de las normas AML.

Una nueva ola de innovación

La necesidad de renovar el proceso de lucha contra el lavado de dinero ha dado lugar a una nueva clase de empresas dentro del ecosistema de FinTech. “RegTech" es un término general para la tecnología que ayuda a los bancos a cumplir con las regulaciones con el objetivo de facilitar procesos de cumplimiento de una manera ágil. Para aprovechar los beneficios de RegTech, los bancos deben considerar lo siguiente en la búsqueda de una solución automatizada de calidad contra el lavado de dinero:

Integraciones. Para introducir y procesar grandes cantidades de datos de transacciones, se desea invertir en una solución que sea fácil y rápida de implementar. Las capacidades de integración permiten a su personal utilizar las herramientas que le son familiares, a la vez que amplían el valor de esas inversiones existentes. Sus soluciones heredadas y los datos de esas soluciones pasan por una base de datos centralizada. Podrá mantenerse al tanto de sus procesos empresariales con mayor velocidad y transparencia.

Informes flexibles. Encontrar un conjunto de programas informáticos de gestión que permita una visibilidad profunda de la propiedad de los procesos es fundamental cuando se realizan informes internos entre los administradores. Por lo que respecta al cumplimiento, la inversión en una herramienta que conecte sus soluciones heredadas en una plataforma para la elaboración de informes en tiempo real puede facilitar la agregación de datos cuando se realicen comprobaciones de auditoría. Nunca más tendrá que preocuparse por perder una fecha límite.

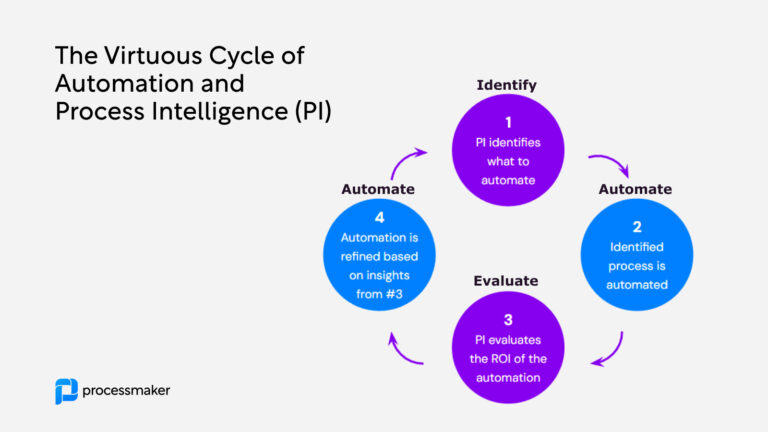

Optimización automatizada. Aumento de los sistemas con puntuación de riesgos mediante optimización de procesos ayuda a los bancos a competir en un mercado reñido. Automatización para cumplir la normativaasí como el aprendizaje automático y el onboarding digital, son formas en que los bancos reducen los costes administrativos, aumentan la seguridad y evitan repercusiones legales.

Restaurar la integridad del sector financiero

Es evidente que la lucha contra el blanqueo de capitales está asolando el sector financiero hoy en día. Los profesionales de la gestión del fraude que buscan una solución deben aprovechar el potencial de la transformación digital para combatir la delincuencia financiera.

Al invertir en automatización para la lucha contra el blanqueo de capitales, las instituciones financieras pueden mejorar su eficiencia al tiempo que ofrecen una experiencia superior al cliente. El resultado es un banco más fuerte y seguro, capaz de resistir los retos a los que se enfrentan hoy en día muchas instituciones del mercado financiero.

¿Sabías que ProcessMaker se especializa en ofrecer soluciones de flujo de trabajo híbridas y con todo incluido para la industria financiera? Lea más acerca de cómo ayudamos a los bancos a mitigar el riesgo y cumplir con nuestro último resumen de la solución bancaria.

Acerca de ProcessMaker

ProcessMaker es un software de gestión de procesos empresariales y de flujo de trabajo de bajo código. ProcessMaker facilita a los analistas de negocios la colaboración con TI para automatizar procesos de negocios complejos que conectan a las personas y los sistemas existentes de la empresa. Con sede en Durham, Carolina del Norte, en los Estados Unidos, ProcessMaker tiene una red de socios distribuidos en 35 países de los cinco continentes. Cientos de clientes comerciales, incluidas muchas empresas de la lista Fortune 100, confían en ProcessMaker para transformar digitalmente sus procesos empresariales básicos, lo que permite una toma de decisiones más rápida, un mejor cumplimiento y un mejor rendimiento.